はじめに・・・

皆さんこんにちは、ENです。前回は私の保険遍歴についてお話しました。

ENは、養老保険→終身保険→定期保険をフルコンプリートしており、現在は定期保険にしましたという話題です。

前回は3つの保険について、簡単に違いをお伝えしましたが、あの情報だけで決めてしまうのはかなり危険です。

あくまで素人目線ではありますが、それぞれの保険について書いてみようと思います。

①終身保険

読んで字のごとく、保険開始日から一生涯保障を受け続けることができる保険です。生涯保険料を払い続けるものもあれば、払込は60歳までなど、払込期間を選択できるものもあります。

「貯蓄型(外貨建て終身保険、円貨建て終身保険など)」だと、払込元本に多少上乗せされた額の”解約返戻金”を受け取ることができる場合がある。

メリット

・保障が一生涯続くため、年金生活が始まってからの備えになる。

デメリット

・保険料が高額になることが多い。

・「貯蓄型(外貨建て、ドル建て、円貨建て〇〇など・・・)」は内容がかなり複雑。

②定期保険

いわゆる「掛け捨て保険」。10年間、20年間など保険期間が決まっており、その期間中に万が一のことがあると保険金がおります。払い込んだ保険料は戻ってこない商品が多いです。

メリット

終身保険や養老保険に比べて保険料が安い。

デメリット

払った保険料は戻ってこないため、「払い損」に感じてしまうこともある。

③養老保険

10年間、20年間など保険期間が決まっており、その期間中に万が一のことがあると保険金がおります。何事もなく満期まで過ごすと、「満期保険金」を受け取ることができます。(シミュレーションすると、払い込んだ保険料の100%以内になることが多そうです。)

メリット

満期保険金を受け取ることができる。

満期が決まっているため、解約のタイミングに悩む必要がない。

デメリット

満期保険金が払い込んだ保険料の100%を下回ることもある。

ざっくりですが、このような特徴があります。

上記の情報だけだと、具体的にどれくらい保険料が変わってくるのかわかりませんね。

次のパートでモデルケースを提示します。

モデルケースでのシミュレーション

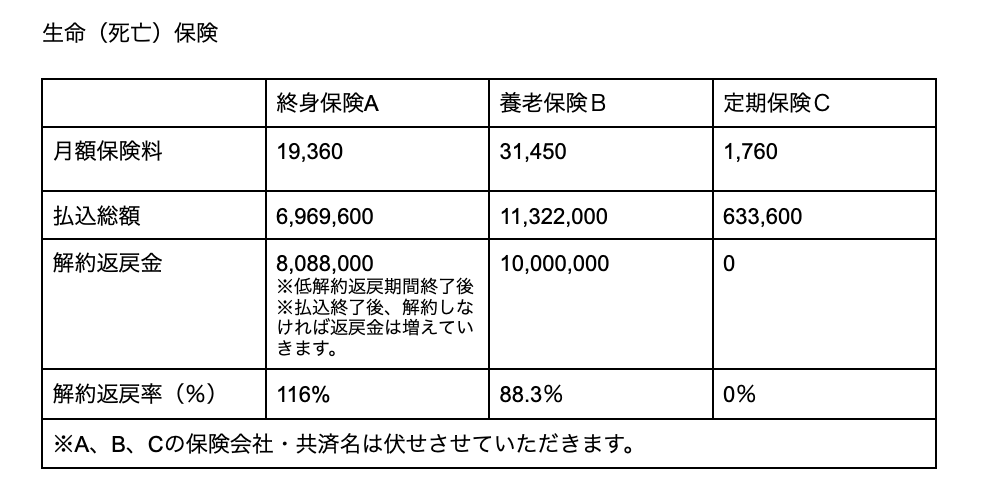

30歳男性のXさんをモデルに、保険料をシミュレーションしてみましょう。

前提 性別:男性

年齢:30歳

死亡保険金:1000万円

いずれも60歳まで払込

このようなシミュレーション結果になりました。

終身保険Aは貯蓄性のある商品とします。

払込総額は、養老保険が最も多く、定期保険が最も少なくなりました。

解約返戻金についても、養老保険が最も高額になりました。

しかし、終身保険Aは65歳、70歳・・・と解約時期を遅らせれば遅らせるほど解約返戻金が増える仕組みです。いつか養老保険を越すかも・・・?(このシミュレーションでは100歳になっても1000万円にはなりませんでしたが)

また、貯蓄型の終身保険は一定期間が経過すれば、解約返戻金が払込総額を上回るため、お得感がありますね。

貯蓄型の終身保険の解約返戻率が100%を超えるのはなぜ?

保険会社も企業です。人件費、施設管理費等様々な経費が生じるはずなのに、私たちが払い込んだお金よりも高い解約返戻金を払ってくれるのはなぜでしょうか?

それは、私たちが払い込んだお金で投資を行い、増やしているためです。

ただ、私たちが払い込んだ金額のうち20〜60%分しか投資されていないと思われます。40〜80%は、「手数料」という名のもと、保険会社の取り分になってしまうのです。

仮に、上記の終身保険Aの月額保険料のうち、40%が手数料として保険会社の取り分になるとすれば、7,744円が手数料、11,616円が投資に回される計算です。

80%が手数料と設定されていれば、15,488円が保険会社の取り分ということに・・・。

手数料が40%だろうが、80%だろうが、定期保険Cの月額保険料より終身保険Aの保険会社の取り分の方が金額は大きくなってしまいますね。

「でも投資って、増えることもあるけど減ることもあるじゃないか。」

とお考えの方はごもっともです。

保険会社は「減ることもある」というリスクを受け負っているのだから、それくらい手数料を取っても、最終的にはプラスにするんだし、それでいいのでは?

確かに一理あります。

ただ、優良な投資先に15年以上継続して投資すると、リターンが安定し、元本割れするケースは見られなかったというデータもあります。

終身保険の払込は長期です。また、払込期間中の解約では、解約返戻率がとても低く設定されていることがほとんどです。(低解約返戻型)

どんなに優良な投資先に投資していても、短期間ではリターンは安定しません。払い込み期間中の解約返戻率が低く設定されている理由として、十分でしょう。(もちろん、途中解約して欲しくないという思いもあるでしょうが。)

保険会社は本当に、「減ることもあるというリスク」を負っているでしょうか?いいえ、負っていません。そのリスクを負っているのは他でもない、契約者です。

貯蓄型の終身保険の中身

払い込む保険料の中身を分解すると、こんな感じだと思われます。

貯蓄型終身保険の保険料=保険部分+投資部分+保険会社の取り分(手数料)

養老保険も大体同じと考えてよいでしょう。

終身保険も養老保険も仕組みがかなり複雑ですが、大枠はこんなところでしょう。

私はつい先日(12月末)に、ドル建ての終身保険(保険金額600万円くらい)を解約しました。

4年前に契約したのですが、当時は月額保険料は10,000円くらいでした。

しかし、2022年ごろから円安がどんどん進行し、月額保険料が12,000円、15,000円と上がっていったことで「高いな・・・」感じはじめました。

夫にいたっては、20,000円弱だった月額保険料が30,000円近くになることも。

ドル建てのため、為替レートによって保険料が定まらないのがネックでした。

なぜ解約に踏み切ったのか

解約に踏み切った理由は大きく3つです。

① 為替レートによって保険料が上下する。

② ①を経験し、解約返戻率が100%を超えたとしても、為替レートによって保険金が大きく変わるリスクを痛感した。(そしてそのリスクを負ってまで契約を続けたい優良な保険ではないことも理解した)

③ 安い掛け捨て保険に切り替えて、今まで払っていた保険料との差額を自分で長期運用した方が、将来得られるリターンは大きいと考えた。

特に③はシミュレーションを行い、夫にも説明し、無事夫婦で解約しました。

シミュレーションはそれほど難しくありません。

先述した「モデルケース」でやってみましょう。

「貯蓄性のある終身保険」VS「掛け捨て保険+投資」

終身保険A:月額保険料19,360円 定期保険C:月額保険料1,760円

・ともに30年払い込み

・終身保険Aは、31年目に解約返戻金が8,088,000円になる。(解約返戻率116%)

・終身保険Aと定期保険Cの差額は17,600円

・投資信託の運用成績は年利5%と仮定。

・投資信託のシミュレーションは、楽天証券の投資シミュレーションの値を参考にしました。

投資信託シミュレーション、数字を入力するだけで簡単に予測を得られるため便利です。(あくまでシミュレーションであるため、100%結果が保証されているわけではないことを承知でご利用ください。)

| 終身保険A | 定期保険C + 投資信託 | |

| 月額保険料 月間積立額 | 19,360円 0円 | 1,760円 17,600円 |

| 保険料総額(30年) 積立総額(30年) | 6,969,600円 0円 | 633,600円 6,336,000円 |

| 61歳時点の金額 | 8,088,000円 | 14,647,752円 |

61歳時点で持っている金額は,終身保険だと8,088,000円。定期保険+投資信託だと14,647,752円。その差は6,559,752円。ケタが違っています(笑)。

年利5%は、優良な投資先に長期的(少なくとも15年以上)に投資を続けることができれば、現実的なリターンといわれています。

ちなみに、31年で8,088,000円を得るために、年利5%の投資を行う場合、積立額は月9,721円というシミュレーション結果が得られました。

貯蓄型の終身保険を勧められるときによく、こんな感じのことを言われます。

「保険をかけながら投資もすることができるので、払った保険料よりお金が増えるんです。お得ですよね。」

「掛け捨て保険は払い込んだお金は戻ってきません。でも、こちらの保険なら払い込んだお金よりも大きくなって戻ってくるんですよ。」

まあ、たしかにそう見えなくもないですね。

ただ、貯蓄型の終身保険をかけるのと、定期保険(掛け捨て)+自分で投資 を実践していくのとでは、31年後、どちらが良かったかは表を見れば明らかです。

このようなシミュレーションを行い、自分で運用した方がメリットが大きいと判断したため、ENは終身保険を解約し、定期保険+投資という道を選びました。

当然、リスクはあります。そのリスクを飲み込んでもなお、自分で運用する方を選択しました。

終わりに

保険屋さんが勧めているんだから間違いない。

FPさんが言っているんだからこの保険に加入した方がいいんだ。

本当にそうでしょうか?

最後は自分が判断することになります。

私もかつて、保険屋さんやFPさんに勧められるがまま、保険に加入していました。

でも、判断材料が明らかに不足していたと思います。

自分で調べて、考えて、最終判断を下さなければならないなあと、保険を通して学びました。

授業料、夫婦で50万円(4年間で)くらいかかりました(笑)。

ちなみに、この50万円を年利5%で26年運用すると1,829,700円になるそうです。

いい勉強になりました(泣)。

コメント